固定費の8項目の節約方法をご紹介!家計を見直して生活費を削減しよう

この記事の目次

家計の支出項目は、「変動費」と「固定費」に大きく分けられます。

「変動費」は、食費・日用品費・被服費など、毎月支出する額が変動する項目。

もう一方の「固定費」は、住居費・光熱費・保険料など、定期的かつ一定に発生する費用をさします。

家計の改善をしたいなら、まずは固定費の節約から着手した方が効果が高くておすすめです。8つの項目ごとに実践しやすい節約術を紹介していきます。

【エネチェンジ】電気の引越し&切り替え手続きサービス

エネチェンジが提供する「電気の開始手続き専用窓口」は、電気の引越し手続きを電話一本でカンタンにできるサービスです。 「今の住所でお得な電力会社に切り替えたい!」「電気代が高いから相談したい!」という方も気軽にお電話ください。- 電気の開始手続き専用窓口(利用料:無料)

- 受付時間:10:00~19:00(土日・祝日を除く )電気の解約・停止・契約内容確認・名義変更などの手続きは受け付けておりません。契約中の電力会社へお問い合わせください。本サービスで、キャンペーンは実施していません。電気の切り替えは供給地点特定番号をご準備の上おかけください。

- ☎今すぐ電話で手続きをする

(050-3662-5747)

ENECHANGE株式会社のオペレーターが新電力をご案内致します

- 更新日

- 2024年2月8日

固定費を節約するメリット・注意事項

固定費を節約するメリット

固定費と変動費は、以下のような支出などがあげられます。

| 固定費 | 変動費 |

|---|---|

| ・水道光熱費 ・住居費 ・通信費 ・保険料 ・車の維持費 ・教育費 ・サブスクリプション・会費 | ・食費 ・交際費 ・交通費 ・医療費 ・被服費 ・雑費 |

固定費を節約する最大のメリットは、一度見直しをしたら削減効果が持続することです。例えば、月7,000円のスマホ料金のプランを月3,000円のプランに切り替えたら、毎月4,000円の節約に。料金プランが廃止にならなければ、何もしなくても年間48,000円、10年で480,000円節約できる計算になります。

一方、変動費の節約はどうでしょうか。自炊で食費を削ったり、トイレットペーパーをなるべく安く買うためにドラッグストアを渡り歩いたりといった労力を要します。そういった努力ももちろん大事ですが、効率的に家計を改善するなら、手間なく効果の続く固定費から着手した方がよいでしょう。

NGな固定費の節約方法

先にも伝えた通り、固定費の節約のメリットは、費用を継続して削減できる点にあります。そのため、電源プラグをまめに抜いて電気代を節約したり、通信費を下げるためにスマホの通話時間を減らすといった、細かな節約から着手するのはおすすめできません。

まずは、おトクな電力会社に切り替えて電気代を節約したり、スマホの料金プランについている無駄なオプションを解除したり、節約額が多そうなところから見直していくのがポイントです。

細かな節約術は、各固定費の見直しの後に行うようにしましょう!

家計簿をつけて家計の見える化を!

毎月何に支払っているのかがわからないと、何を節約すればいいのかわかりません。毎月の家計を把握するには、家計簿をつけて「見える化」することが大切です。まずは、1か月ほど家計の支出を記録し、どのくらい固定費・変動費としてお金を使っているのか理解しましょう。

固定費の項目と理想的な割合

固定費は一般的に変動費に比べて、家計の支出を占める割合が高くなるので、固定費を見直すことがそのまま生活費の削減につながります。

あくまで目安ですが、「収入の45%を固定費、35%を変動費、残りの20%を貯蓄にまわす」ことができれば理想的です。理想の家計にするために、ここからは具体的な固定費を節約・削減する方法を紹介していきます。

固定費の節約術1)水道光熱費

水道料金と違い、電気代とガス代は、どちらも会社・プランの見直しで節約ができます。コンセントをまめに抜いたり、シャワーでお湯を流す時間を短くしたりと、コツコツした節約術よりも効率よく固定費を削減しましょう!

電気代の節約術

電気代は、電力会社を切り替えることで簡単に節約することが可能です。自分の使い方にあっていない電力会社やプランを見直すことによって、大幅な電気代の節約に繋がります。

もちろん、冷暖房の温度を調整したり、待機電力を極力減らすといった、こまめな節約も大切ですが、プランを見直すなどの継続的に節約につながる方法から試してみるのがよいでしょう。

電力会社の契約を見直す

電気代は、電力会社を切り替えることで簡単に節約することが可能です。

電力会社の切り替えは、インターネットで申し込みをするだけ。現在の電力会社への解約手続きは切り替え先の電力会社が行うため、申し込むだけのワンステップで簡単に切り替えができます。

電気代を今よりも安くできる電力会社は、それぞれの生活スタイルや毎月の電気使用量により異なります。エネチェンジ電力比較では、自分にぴったりの電力会社が比較でき、切り替えで電気代がいくら安くなるのかの目安も一目でわかります。気に入ったプランがあれば、そのままお申し込みいただけます。

平均37,543円/年の節約!

最安の電気料金プランを診断(無料)

【エネチェンジ】電気の引越し&切り替え手続きサービス

エネチェンジが提供する「電気の開始手続き専用窓口」は、電気の引越し手続きを電話一本でカンタンにできるサービスです。

「今の住所でお得な電力会社に切り替えたい!」「電気代が高いから相談したい!」という方も気軽にお電話ください。

(050-3662-5747)

ENECHANGE株式会社のオペレーターが新電力をご案内致します

省エネ家電に買い替える

家電製品の機能は年々進化し、消費電力が小さい物が発売されています。古い家電を使っている方は、最新の省エネ家電に買い替えるだけで電気代を大きく節約できます。

パナソニックの冷蔵庫を例に、最新型と旧型の電気代を比較してみましょう。

| 年式 | モデル | 年間消費電力 |

|---|---|---|

| 2023年 | NR-C374GC(365L) | 341kWh |

| 2011年 | NR-C370M(365L) | 380kWh |

| 2006年 | NR-C375MS(365L) | 490kWh |

また、家電を買い替える際は、省エネ法で定められた省エネ性能の向上を促す目標基準を達成している「省エネラベル」のある家電を選ぶとよいでしょう。

電気料金は、全国家庭電気製品公正取引協議会「電力料金目安単価」から1kWhあたり31円(税込)として計算しています。

ガス代の節約術

ガス代も電気代と同じく、ガス会社を切り替えることで簡単に節約することが可能です。

ガス会社の切り替えも電力会社と同じく、インターネットで申し込みをするだけ。現在のガス会社への解約手続きは切り替え先のガス会社が行うため、申し込むだけのワンステップで簡単に切り替えができます。

エネチェンジでは都市ガスの料金プランを比較できるガス料金比較サービスも提供しています。郵便番号をいれるだけで、お住まいのエリアで選べるガス料金プランの比較・申し込みができます。

電気・ガスセットプランに切り替えて光熱費を節約するのも手!

電力会社・ガス会社のなかには、電気・ガスのセット割引を提供している会社もあります。セット割引の適用で光熱費が節約できたり、支払いをひとつにまとめられるメリットが得られます。

注意したいのは、電気・ガスセットプランが最も光熱費の節約に繋がる選択肢とは限らないことです。

ご家庭によっては、セット契約するよりも割安な電気料金プランとガス料金プランをそれぞれ別の会社で契約するほうが、お得になる場合があります。エネチェンジで比較をして、最適な会社のプランを探してくださいね。

水道代の節約術

水道代の節約に関しては、電気やガスのように会社を切り替えることができません。そのためお風呂やトイレ、キッチンなどでの節水を心がける必要があります。

例えば、次のような手軽な節水術から始めてみるのはいかがでしょうか。

- 節水シャワーヘッドに交換する

- お風呂の残り湯を洗濯に活用する

- トイレを流す際は「大」「小」をきっちり使い分ける

- 食器の手洗いをやめて、食器洗い乾燥機を利用する

固定費の節約術2)住居費の節約

家賃の節約術

入居している物件の家賃は、契約更新のタイミングで大家さんなどに交渉するのがおすすめ。

ただし、周辺と類似の物件よりも家賃が高い、共用スペースが見るからに劣化してきた、目の前に高いビルが建設されてしまい日照条件が悪くなったなどの明確な交渉材料がないと、家賃の減額は困難です。

大家さんと揉めてしまって住みにくくならないように、無理な交渉も避けてください。もしも自身の手取り収入に対して家賃が30%以上で生活苦に陥っているようなら、引越しを検討するのも一案です。

また、これから一人暮らしを始める方や引越しをする予定の方は、物件の希望条件の優先順位、妥協点を決めてから部屋探しをすると固定費の節約につながります。

例えば、急行の止まらない駅、駅から歩いて10分以上の距離、和室など家賃の下がる条件で部屋探しをすると、相場よりも安い物件が見つけやすくなりますよ。

住宅ローンの節約術

持ち家の方で、住宅ローンを組んでいる方は、次の2つの節約術があります。どちらも時間や手数料などがかかる方法ですが、条件などがマッチすればしっかり固定費を節約できるでしょう。

ちなみに一般的に住宅ローンを無理なく借り入れできる目安は、借入額は年収の6~7倍まで、また返済比率は年収の20~25%が目安とされています。どうしても返済が苦しいようであれば、リースバックを検討する、賃貸物件への住み替えを考えることも一つの方法です。

住宅ローンの繰り上げ返済

資金に余裕があるのなら、住宅ローンの繰り上げ返済で支払額分の利息を節約するのがおすすめ。繰り上げ返済には2つの種類があります。

毎月の支払額はそのままで、返済期間を短縮できる「期間短縮型」。もう1つはローン残高の一部を先に返済し、返済期間は変更せず、毎月の支払額が安くなる「返済額軽減型」。

前者は、後者に比べて利息を多く減らすことができるとともにローン完済の時期を早められるのがメリット、後者は毎月の返済額を減らすことができ現在の生活に余裕を得られるのがメリットと言われています。あなたの節約の目的に合わせて選択するとよいでしょう。

ただし、金利の安い時期だったり、住宅ローンの控除を受けていたり、時期と状況によっては逆に繰り上げ返済の恩恵を得られないこともあるため、金融機関によく相談してから決めるのがおすすめ。

住宅ローンの借り換え

住宅ローンの借り換えとは、現在返済中の住宅ローンを一括で全て返済し、別の金融機関で住宅ローンを新たに借り入れることです。現在利用している住宅ローンより安い金利のものに借り換えれば、毎月の返済額・返済総額を減らせる可能性があります。

一概には言い切れませんが、住宅ローンの借り換えは、残りの支払額が1,000万円以上で、返済期間が10年以上あり、借り換え後の金利差が1%以上ならば、節約効果の期待あり。諸費用の手数料が数十万かかる、審査・契約などの準備に手間がかかるといったデメリットも生じるため、かけるお金と時間に見合う価値があるかしっかり考えてください。

また、これから住宅購入をする方は、頭金を多く用意するとよいでしょう。借入金が減る分だけ利息が節約できるだけでなく、金利の優遇を得られる可能性があるためです。さらに、父母・祖父母から住宅取得資金の贈与を受けた際の非課税制度やすまい給付金といった、自分が対象となる制度を徹底的にリサーチするのも固定費の節約になって◎

固定費の節約術3)通信費

スマホ・携帯電話料金の節約術

スマホ料金の節約には、通信会社や料金プランの切り替えが効果的。大手キャリアのオンライン専用プラン・サブブランド、格安SIMなどを利用するのがポピュラーな節約術です。それぞれの特徴を見ていきましょう。

大手キャリアのオンライン専用プラン

大手キャリアでは、オンライン専用プランを提供しています。ドコモでは「ahamo」、ソフトバンクでは「LINEMO」、auでは「povo」がそれにあたります。

オンライン専用プランのほとんどが月額3,000円以下と安く設定されているのがメリット。また、契約期間も設定されていないため、解約金などが発生しないのも魅力です。

デメリットとしては、サポートがオンライン対応のみのため、困った時に店頭でサポートが受けられないことが挙げられます。その他、申し込み手続きをすべて自分で行う手間がある、キャリアメールが使用できないといったデメリットも。

ドコモでは、ドコモショップにおいて、ユーザー自身がサイトで手続きをするためのサポートもあり(有料)。

| ブランド/大手キャリア | ahamo/docomo | LINEMO/Softbank | povo/au | ||

|---|---|---|---|---|---|

| プラン | ahamo | ahamo大盛り | スマホプラン | ミニプラン | povo2.0 |

| 月額料金 | 2970円 | 4950円 | 2728円 | 990円 | 0円※ |

| 月間データ容量 | 20GB | 100GB | 20GB | 3GB | 0GB |

| データ追加 | 550円/1GB | 550円/1GB | 1GB(7日間)/390円 3GB(30日間)/990円 20GB(30日間)/2700円 60GB(90日間)/6490円 150GB(180日間)/12980円 無制限(24時間)/330円 |

||

| テザリング | あり | あり | あり | ||

| 通話料金 | 22円/30秒 (0円/5分以内) | 22円/30秒 | 22円/30秒 | ||

| 通話オプション | 1100円/24時間通話かけ放題 | 1650円/24時間通話かけ放題 (契約後1年間は1100円) 550円/5分以内通話かけ放題 (契約後1年間は0円) | 1650円/24時間通話かけ放題 550円/5分以内通話かけ放題 |

||

| 契約手数料 | 0円 | 0円 | 0円 | ||

| 解約金 | 0円 | 0円 | 0円 | ||

| 特徴 | 海外データ通信20GBまで無料 | LINEギガフリー | LINEギガフリー LINEスタンプ プレミアム for LINEMO | 月額料金が0円で、自分に合った通信データ量や音声通話のトッピングを追加するシステム | |

表内の金額表示は税込です。

povo2.0は、基本料金は0円ですが、独自のトッピング機能で月々の通信料やオプションを決めるシステムです。180日間以上に渡って有料トッピングの購入などがない場合は、利用停止や契約解除となることがあるため、注意が必要です。

大手キャリアのサブブランド

auには「UQモバイル」、ソフトバンクには「ワイモバイル」というサブブランドがあります。大手キャリアのプランよりも価格が抑えられているのに加え、店頭での申し込みとサポートが受けられるのがメリット。また格安SIMと比較して通信速度が速いのもメリットでしょう。

格安SIM(MNVO)

MMD研究所(モバイルマーケティングデータ研究所)の調査結果だけみても、大手3キャリア(au、NTTドコモ、ソフトバンク)の平均月額9,526円に対し、格安SIM(MNVO)は平均月額3,889円と大きな削減額がみられます。

出典:月々の携帯料金の支払い、平均金額(通信+通話+端末)は大手4キャリアが8,913円、Rakuten UN-LIMITを除いた大手3キャリアは9,526円|MMD研究所

ただし、格安SIM(MNVO)には次のようなデメリットもあるため、切り替えをする前にしっかり考えてください。

- 通信速度が遅くなりやすい時間帯がある

- 回線・端末によってテザリングが使えない

- 会社・プランによっては通話料金が高くなることも

- LINEの「ID検索機能」が使えないことがある

- 対面サポート窓口が少ない

- 自分で初期設定をする手間が生じる

- 支払い方法が少ない

- キャリアのメールアドレスが使用できない

格安SIM利用以外にも、スマホとインターネット回線を同じ通信会社のものにまとめて割引対象になったり、無駄なオプションを解約したりするのも効果的でしょう。

インターネット料金の節約術

インターネットの固定回線をひいている方は、自宅でのインターネットの利用状況を振り返ってみてください。通信速度をあまり必要としない使い方をしているなら、モバイルWi-Fiルーターに切り替えるのがおすすめです。

そもそも自宅でのインターネット使用頻度が少ないなら、スマホのテザリングオプションを使うのもよいでしょう。

固定費の節約術4)保険料

保険をかけすぎてしまい生活が圧迫されている、というケースも少なくありません。保険の見直しをして、現在の自分にとって不要なものを発見できれば、固定費の節約につながりますよ。

保険の節約術

そもそも保険とは、万が一のトラブルに対して必要となるお金のために備えるためのもの。

「自分が亡くなった時に残された家族が困らないために」

「住んでいる家で火災が起きても生活に困らないために」

「ガンになった時に多額の医療費がかかってお金に困らないために」

そうしたトラブルに備えておくのはもちろん大切ですが、保険をかけすぎて本来備えるべき「貯金」ができなくなるのは本末転倒。もし保険料が手取り収入に対して3%の割合を超えているなら見直しをした方がよいでしょう。

まず次の2つの見直し方で無駄な保険がないかチェックしてみてください。

優先順位を決める

保険を見直す際にポイントとなるのが、優先順位。一般的に、生命保険や火災保険など、トラブルが起きた際に損失が大きなものは優先順位の高い保険。貯金で対応できるのであれば、医療保険は優先順位が低いという考え方ができます。

とはいえ単純に優先順位を決められるものではなく、世帯や自身の状況も考慮しなければなりません。例えば生命保険は、扶養相手のいない単身世帯には必要なく、子どもがいる夫婦なら働き手の方に加入する必要があります。また、自営業の人は、公的医療保険だけでは病気・ケガの際の収入減をカバーできなくなるため、医療保険や収入保障保険の優先順位が高くなります。

結婚・出産によってライフステージや働き方が変わった時は、保険を見直す絶好のタイミングとも言えますね。数年以上払い続けている保険が複数あるようなら、内容を確認して優先順位をつけてみると現在の自分には不要な保険が発見でき、解約または保障額の減額をして節約につなげられるでしょう。

保障内容の重複をチェック

複数の保険に加入している方は、それぞれの保障内容に重複がないか見直しをしてください。例えば、マイホームの住宅ローンの利用と同時にがん保障の特約がついた団体信用生命保険(団信)に加入したら、すでに単体で加入しているがん保険があれば見直しをする必要があります。

また、これから保険に加入することを検討している方は、まず社会保険の保障範囲をチェックしてください。社会保険で十分カバーできるのに、自分にとって過度な保障の保険に入ってしまうと家計の無駄となってしまいますよ。

固定費の節約術5)車の維持費

自動車保険の節約術

自賠責保険は、長期契約を選ぶと支払額を抑えられます。三井住友海上の自賠責保険を例にすると、37カ月24,190円に対して12カ月11,500円で、1カ月換算にすると304円の節約になります。

任意で加入している自動車保険も、必要以上の保証・特約がついているようなら見直しをすると固定費の節約につながるでしょう。

例えば、自分以外は運転しないにも関わらず家族分の保証が含まれていたり、荷物をあまり積まないのにトランク内などにある物品の紛失・盗難に対応した特約に入っていたりしていませんか?

また車両保険自体も、場合によっては不要なこともあります。例えば次のようなケースでは、車両保険の必要性は低くなります。

- 購入してから年数が経過している、または中古車を購入した

- 事故などの際に、修理費用を支払うための貯蓄が十分にある

反対に次のようなケースでは、車両保険に加入しておいたほうがよいでしょう。

- ローンで車両を購入し、ローン残高が残っている

- 高級車を購入した

- 事故などの際に、修理費用を支払うだけの貯蓄がない

- 免許を取ったばかりで運転に慣れていない

- 洪水や落雪の被害が考えられる、河川の近くや積雪の多い地域で運転・駐車している

自分自身のカーライフを振り返ってみると、保証範囲を限定しやすくなります。また、会社によって異なりますが、任意の自動車保険も月払いから年払いに切り替えると支払額が安くなりますよ。

ガソリン代の節約術

ガソリン代は、セルフサービスのガソリンスタンドを利用したり、クレジットカード払いでポイントを貯めたりしてコツコツ節約するのもよいですが、1年以上無事故無違反であれば「SDカード」を670円で発行するのもよいでしょう。SDカードが可能なガソリンスタンドでは、カードを提示することでガソリンの割引を受けることができます。

また、継続的な節約効果がある方法としておすすめなのが、idemitsuでんきに切り替えること。

idemitsuでんきの提供する電気料金プランの特徴は、カーオプションがついている点です。1カ月に100Lまでガソリンや軽油代が2円/L割引。電気自動車の場合は、月の電気代が200円割引されます。

idemitsuでんきに切り替えるだけで、固定費の節約につながるので検討してみては?

駐車場代の節約術

月極め駐車場を契約している人は、周辺相場と見比べてみて高かった場合は、見直しするのがおすすめ。地面が舗装されていなかったり、利便性の悪い場所にあったり、屋外だったりなど、賃料の安くなる条件を含めて探すとよいでしょう。

また、最近では月極め駐車場のシェアリングサービスもあるため、比較検討してみては?

そもそも「車を所有しない」のも手

車の維持費はローンを含めず、1カ月あたり平均13,500円かかることから、固定費のなかでも決して安い費目ではありません。

車をこれから購入予定の人は、乗る頻度を考えてみてください。週2回にも満たないようなら、維持費のかからないレンタカーやカーシェアリングがおすすめです。もし購入する場合も、グリーン化特例対象の車を選択肢に入れるとよいでしょう。自動車税を25~75%節約できるだけでなく、燃費のよい車なら月々のガソリン代も抑えられますよ。

固定費の節約術6)教育費

例えば、習い事の数を見直したり、塾を個別指導から集団授業に切り替えたりするのも手。ただし、教育費は子どもの人生に大きく関係するため、やみくもに削ろうとせず、「習い事が子供のためになっているか」ということを第一に考えてくださいね。

最近では、スマホアプリや動画サイトなどで学習できる環境が整っているため、同じ習い事ならオンラインの習い事を受講することで、毎月の料金を節約できることもあります。

子どもの意見を聞きながら節約していくのがよいでしょう。

固定費の節約術7)サブスクリプション・会費の節約

サブスクリプション・会費の料金はクレジットカードなどから自動で引き落とされるケースが多いです。銀行の通帳で支出項目を確認する、クレジットカードの使用履歴で確認するなどの方法で、何に加入しているか把握しましょう。

サブスクリプション費の節約術

サブスクリプションは定められた期間の利用権利に料金を支払うモデルのサービスです。「定額制」と同じ意味合いで使われることが多いです。

代表的なサブスクリプションのサービスは以下のようなものがあげられます。

- YouTube Premium

- Amazonプライム

- Netflix

- Hulu

- Spotify Premium

- LINE Music

- Amazonプライム

- Kindle Unlimited

- dマガジン

- U-NEXT

例えば、複数の動画配信サービスを契約していて、視聴頻度が少ないものがあれば解約してしまうのもよいでしょう。動画配信サービスでは、どのサービスでも見れる動画が多く、あまり見ていない方は思い切って解約してしまってもよいでしょう。

また、「dマガジン」や「Kindle Unlimited」などの書籍が読み放題になるサブスクリプションサービスは、毎月何冊も読まないのであれば、その都度本を購入した方が結果的に安くなることがあります。

自分が使っているサービスの利用頻度を確認して、それぞれのサービスが本当に必要か検討することで、月々の節約につながります。

会費の節約術

毎月支払っている各サービスの会費なども固定費に含まれます。リスト右の言葉を自分に問いかけながら、チェックしてみてください。

| 固定費 | 自分に問いかける言葉 |

|---|---|

| 新聞 | 毎日読んでいますか? |

| スポーツジム | 月に何回通っていますか? |

| 年会費のあるクレジットカード | 納得のいく優待サービスを受けられていますか? |

こういったサービスは、利用開始時よりも自分にとって価値が低くなっていたり、使用頻度が少なくなっていたりする可能性があるため、定期的な見直しが必要です。

上手に利用できていれば良いですが、使い放題の契約をしたけど月に2回しか行けていないという場合などは、解約やプラン変更をすることで節約することができます。

また、現地に行かないと解約やプラン更新ができないため、面倒くさくなってしまっている方もいるかもしれません。「毎月何となく支払っていた」というサービスは思い切って見直せば、固定費の節約につなげられます。

固定費の節約術8)その他固定費

NHK受信料の節約術

| 地域 | 契約種別 | 支払い区分 | 月額 | 2カ月払 | 6カ月前払額 | 12カ月前払額 |

|---|---|---|---|---|---|---|

| 沖縄以外の都道府県 | 衛星契約 | 口座振替・クレジットカード | 2170円 | 4340円 | 12430円 | 24185円 |

| 継続振込等 | 2220円 | 4440円 | 12715円 | 24740円 | ||

| 地上契約 | 口座振替・クレジットカード | 1225円 | 2450円 | 7015円 | 13650円 | |

| 継続振込等 | 1275円 | 2550円 | 7300円 | 14205円 | ||

| 沖縄県 | 衛星契約 | 口座振替・クレジットカード | 2020円 | 4040円 | 11580円 | 22530円 |

| 継続振込等 | 2070円 | 4140円 | 11865円 | 23090円 | ||

| 地上契約 | 口座振替・クレジットカード | 1075円 | 2150円 | 6165円 | 11995円 | |

| 継続振込等 | 1125円 | 2250円 | 6450円 | 12555円 |

「継続振込」とは、コンビニ・銀行・郵便局などで払込用紙を用いて振り込むことを指します。表内の金額表示は税込です。

NHK受信料は契約の種類によって異なり、衛星放送を受信できる設備がある場合は衛星契約に、地上放送のみ受信できるテレビ等がある場合は地上契約になります。

NHK受信料を節約したいなら、毎月支払うよりも、2・6・12カ月分まとめて支払うのがおすすめ。例えば、沖縄以外の都道府県にお住まいの方が、衛生契約12カ月分をクレジットカードで支払うと、月払いよりも年間1,855円程度節約できる計算になります。

さらに単身赴任の方や家族と離れて暮らす学生であれば、「家族割引」を利用する方法もあります。同一生計であることを確認できる書類があれば、離れて暮らす家族のNHK受信料が50%割引されますよ。

NHKと契約をしなければいけないのは、NHK放送の受信機器を設置している世帯です。 テレビなどの受信機器がないのにもかかわらずNHK受信料を支払っている方は、解約できるので一度確認してみるのもよいでしょう。

税金の節約術

会社勤めの場合、毎月の給与から所得税、住民税などが引かれています。毎月の支払いの中では、この税金は決して安い項目ではありません。こうした税金を安く抑える「節税対策」には、次のようなものがあります。

- 住宅ローン控除

- 毎年末の住宅ローン残高または住宅の取得対価のうち、いずれか少ない方の金額の1%が13年間、所得税の額から控除されます。新築住宅のほか中古住宅や工事費100万円以上の増築・リフォームなども要件を満たせば対象になります。控除を受けるには、入居した年の翌年の確定申告時に税務署へ必要書類を提出する必要があります。会社員の場合、2年目からは会社にローンの残高証明書を提出すれば年末調整の際に適用されます。

- 生命保険料控除

- 生命・介護医療・個人年金保険料を支払った場合、一定の金額が所得税から控除されます。会社員の場合、必要書類を会社に提出する必要があります。

- 医療費控除

- 医療費に対して適用される控除です。医療費控除の対象になる金額は、(実際に支払った医療費の合計金額)-(保険金等からの補填金額)-10万円となります。また控除の対象となるのは、納税者が自身または同一生計の配偶者、その他の親族のために支払い、かつその年の1月1日から12月31日までの間に支払った医療費です。控除を受けるには医療費の領収書を元に医療費控除の明細書を作成し、確定申告書に添付して税務署または電子申告で申告を行う必要があります。

- 確定拠出年金

- 確定拠出年金とは、老後資金の形成を目的とした年金のことです。企業型の確定拠出年金は会社が、個人型の場合は加入者自身が掛金を負担します。運用は自己責任ですが運用益は非課税となっており、個人型の場合は掛金の全額が所得控除の対象になります。個人型に加入できるのは自営業者や厚生年金保険の被保険者、専業主婦(夫)など。加入するには個人型確定拠出年金を扱う金融機関での手続きが必要です。

固定費をクレジットカード払いにして節約!

固定費の支払い方法をクレジットカードにして、ポイントを獲得して節約につなげるのもGood! 例えば、電気料金をクレジットカードで支払えばポイントが貯まる電力会社も少なくありません。

固定費の項目の支払い方法を一度確認してみて、クレジットカードで支払うことができる項目はなるべくクレジットカード払いに切り替えていくのがおすすめです。

節約したい支出項目の上位は固定費

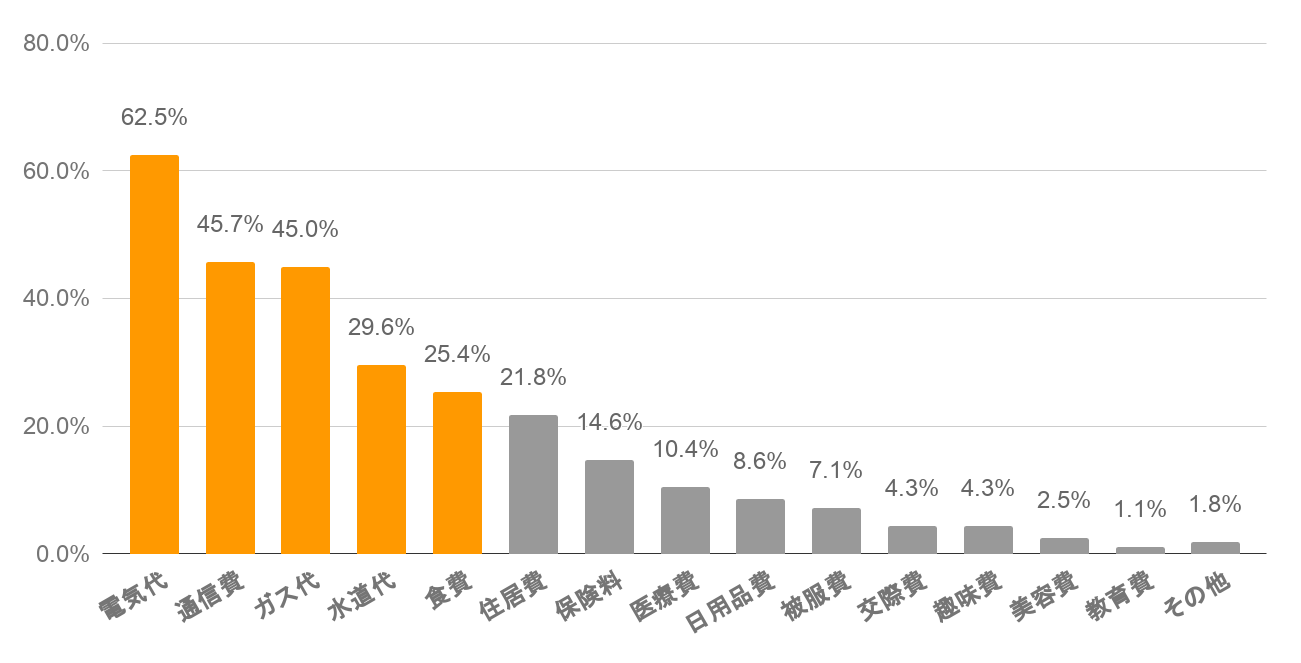

節約に関心のあるユーザー280名に「節約したい支出項目」に関するアンケートを取りました。最も節約したいのは、住居費などの固定費?それとも食費などの変動費?アンケート結果をみていきましょう。

節約したいと考えている支出項目は固定費「電気代」!

アンケート結果を引用・転載される場合は、必ず出典として「エネチェンジ」の名称の記載と本記事へのリンクをお願いいたします。

アンケート実施概要は以下の通りです。その他支出項目は、「税金」「交通費」などの回答がありました。

- 調査方法

- 「エネチェンジ」記事コンテンツ閲覧ユーザーにアンケートを募集。

- 期間

- 2020年8月1日~8月31日

- 回答者数

- 280名

- 性別

- 男性142名/女性134名/無回答4名

- 年代

- 10代=3名/20代=33名/30代=52名/40代=86名/50代=70名/60代=22名/70代以上=14名

上位5項目のほとんどが固定費という結果に!

被服費や交際費など趣味に関する支出項目よりも、日常生活をするうえで欠かせない支出項目から見直しを検討している方が多いようですね。そのなかでも、手軽に節約しやすい固定費「電気代」「通信費」「ガス代」が上位を占める結果に。

また、「毎月の電気代を高いと感じていますか?」という質問に対して、51%と半数以上の方が「高い」と回答。アンケート期間が8月ということもあり、エアコンの電気代を気にしている方もきっと多いのでしょう。

- 高い 18.9%

- やや高い 32.1%

- ふつう 34.3%

- 安い 4.3%

- やや安い 10.4%

上記アンケート結果の実施概要は前述の内容と同じ。アンケート結果を引用・転載される場合は、必ず出典として「エネチェンジ」の名称の記載と本記事へのリンクをお願いいたします。

現在契約している電力会社・電気料金プランを切り替えた場合の節約額は、電気・ガス比較サイトのエネチェンジで調べられます。

【事例】インスタグラマーsabu_1985さんの固定費節約術

sabu_1985さんの固定費内訳

夫と子ども2人の4人家族のsabu_1985さんに、月々支払っている固定費の内訳を見せてもらいました。「次のリストのほか、ネット自動車保険約50,000円を年払いにしています。今は、インターネット料金と光熱費をもっと節約できないか検討中」とsabu_1985さん。

| 項目 | 金額(1カ月) |

|---|---|

| 住宅ローン | 109000円 |

| 光熱費 | 12000円 |

| スマホ料金 | 4000円 |

| インターネット料金 | 7000円 |

| 奨学金 | 21000円 |

| 保育料 | 33000円 |

固定費を見直して月35,000円の節約に成功!

節約効果のあった固定費の項目は、スマホ料金、ウォーターサーバーの水代、光熱費。スマホ料金は、夫婦のスマホをauからマイネオに切り替え、不要なiPadも解約したら、月々の支払いが25,000円から4,000円まで減らせました。月3,000円を支払っていたウォーターサーバーは、宅配を受け取るのとペットボトル素材のタンクを捨てるのが面倒で解約。光熱費は、以前住んでいたアパートがプロパンガスでガス代が高く不満だったため、新しく建てた家はオール電化にし、ソーラーパネルもつけました。結果、月々の光熱費が25,000円から14,000円にできて大満足。3項目合わせて35,000円、年間にすると420,000円も固定費を節約できました。固定費は、1年に1度無駄がないかチェックするのがおすすめ。我が家の場合は年末年始に年間貯金目標額を決めるため、達成のために無駄な固定費がないか見るようにしています。(sabu_1985さん)

sabu_1985さんのように、毎月支払っているもののなかで不必要になったサービスを解約するのは節約効果大!「毎月何となく支払っているサービス」がないか、今一度チェックしてみましょう。

各費目の合計節約額を計算してみましょう!

ここまで固定費の節約術を紹介してきましたが、各8項目の想定削減額を計算してみてください。たとえ各費目の節約額が1,000円だったとしても月8,000円・年96,000円になり、まとめてみると決してインパクトの小さくない額になっているはずです。

固定費が節約できれば、他の費目にお金が使えるようになったり、貯金が増やせたり、はたまた投資にまわせたりできるようになるため、ぜひ挑戦してみてくださいね。

この記事を書いた人